美银:大宗商品牛市才刚刚开始,通胀回归5%世界

8月初,市场经历了显著下滑,当时美银强调了需关注的关键支撑位。随着美联储降息预期升温,该行预测美国国债价格或将走低,同时预示着大宗商品市场的牛市正处于起步阶段。

美银知名策略师Michael Hartnett在他的最新Flow Show报告中提出,当前是重新考虑投资长期债券的时机,尤其是如果ISM制造业指数超过49,可能会促使30年期债券收益率攀升至4.3%以上。

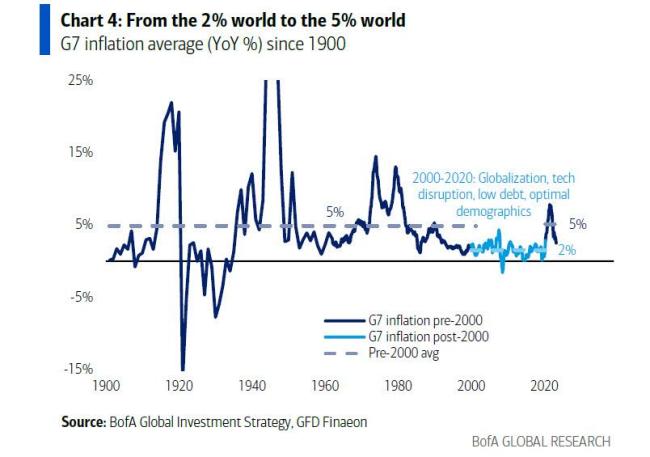

Hartnett还洞察到,相较于债券市场,另一个更为广阔的机会领域正在显现。他解释说,在20世纪,平均通胀率为5%,而全球化、低负债水平、特定人口结构以及技术革新等因素共同作用,将这一数字压缩至2%。但眼下,这些因素正经历反转,预示着大宗商品的牛市帷幕刚刚拉开。

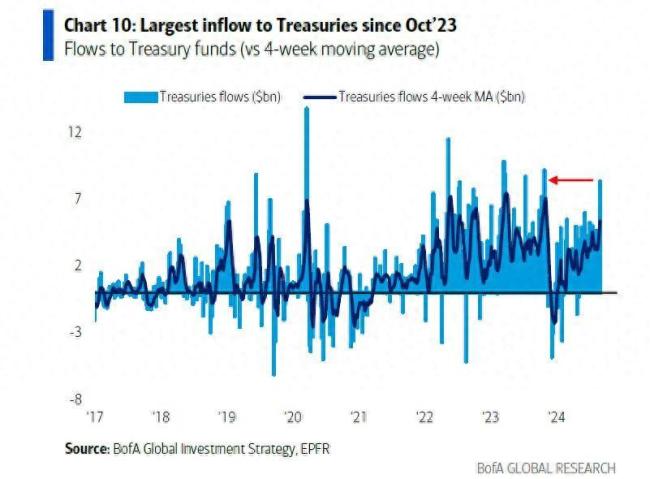

关于美债近期的上涨趋势,Hartnett预计其即将迎来转折点。他详细分析了几个推动此趋势逆转的因素,包括9月通常为企业债大量发行的月份、地缘政治紧张局势推高能源价格,以及市场对美联储降息的极端前置预期等。

Hartnett特别提到,私营部门工资增长份额的下滑往往预示着经济衰退的到来,而政府及关联行业对劳动力市场的控制与生产效率提升的趋势相悖,使得长期债券成为了应对潜在“硬着陆”的优选避险工具。

此外,Hartnett强调,大宗商品领域正孕育着巨大机遇,一场长期牛市才刚刚启程。21世纪前20年的低通胀环境(平均CPI为2%)是多重特殊因素叠加的结果,而今这些因素的反转预示着通胀将结构性回升至5%左右。尽管多数大宗商品看似陷入长期熊市,但这一局面预计将发生转变,未来十年,受债务累积、赤字扩大、人口结构变化、逆全球化趋势、人工智能发展和净零排放政策等多因素驱动,大宗商品年均回报率有望达到11%。

对比之下,对于传统的60/40投资组合而言,大宗商品在未来十年的收益潜力将超越债券。过去四年的数据已有所体现:30年期美国国债收益率为负39%,而大宗商品则录得116%的正回报。即便在通胀放缓的情境下,大宗商品指数的年化回报也能维持在10%至14%,相比之下,美联储的鸽派政策仅能带来约6%的回报。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系